什么信号?集合信托突然爆量,投资类产品占比过半!这类产品风光不再,同比下滑超20%

发布时间:2024-01-13 | 发布者: 东东工作室 | 浏览次数: 次(原标题:什么信号?集合信托突然爆量,投资类产品占比过半!这类产品风光不再,同比下滑超20%)

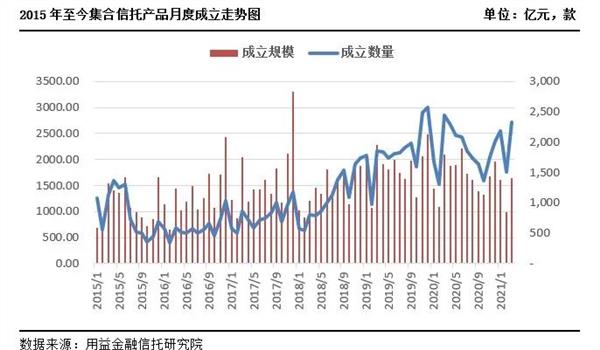

集合信托在刚刚过去的3月份迎来爆量。

据公开资料不完全统计,截至4月4日,3月共计发行集合信托产品2324款,环比增长62.42%,发行规模2720.15亿元,环比增加88.08%。

用益信托金融研究院研究员喻智分析认为,3月集合信托产品发行显著回暖,一方面是2月发行规模基数相对低的原因,另一方面3月是集合信托产品比较重要的展业阶段。

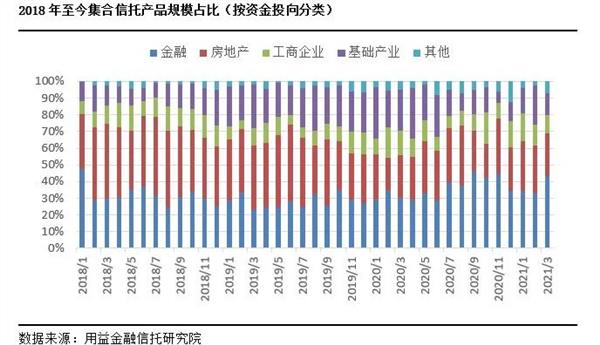

值得一提的是,在“两压一降”的监管背景之下,金融类信托产品的增长极为显著,房地产类信托募集规模大幅下滑。

投资类产品占比52.52%

在2月低基数的基础上,集合信托发行迅猛发力。

据公开资料不完全统计,截至4月4日,3月共计发行集合信托产品2324款,与上月同时点增长62.42%,发行规模2720.15亿元,与上月同时点相比增加88.08%。

3月集合信托产品成立同样大幅升温。

据公开资料不完全统计,截至4月4日,3月共计成立集合信托产品2325款,与上月同时点相比增长54.71%,成立规模1640.88亿元,与上月同时点相比增加67.08%。

从所成立集合信托的产品类型来看,金融类信托产品的增长极为显著。

分析人士称,监管力促“两压一降”,推崇标品信托。另外,3月股市的动荡和债市的火爆同样导致部分资金回流信托,一定程度上促使集合信托产品募集走高。

3月融资类产品规模占比35.85%,较2月减少19.41个百分点;投资类产品规模占比52.52%,环比增加9.50个百分点;事务管理类产品比重由2月的1.72%增加至11.63%。

从另一个维度来看,浮动收益型产品规模比重增长明显,已超过三成。3月浮动型集合信托产品的规模占比31.42%,环比增加4.65个百分点;固定收益型产品的规模占比61.07%,环比减少6.48个百分点。

分析人士认为,浮动收益型产品比重上升,或主要源自于两个方面:一是标品信托的增长,二是股权投资类产品的增加。

清华大学法学院法律与金融研究中心研究员邢成表示,长远来看,标品投资将是未来信托公司的主要业务方向,也是信托公司与其他资产管理机构开展竞争的重要业务。ABS/ABN(资产证券化)、固收+、TOF(基金中的信托)被视为标准化信托的三大王牌。在发展路径上,信托公司标品投资初期主要与其他资产管理机构合作开展FOF/MOM业务,逐渐培养和建立自身的主动投资能力。需要注意的是,标品信托业务的风险控制需要通过专业化的投研体系,开展深入的市场研究,提前预判市场风险,从而有效控制市场波动风险。

他还表示,为了在转型路上占据更多据竞争优势,信托公司应从两方面入手,一是积极响应监管要求,提高标准化资产(包括股票、债券等)的配置比例。并着力提高标准化资产的投研能力,尝试通过FOF基金、“固收+”等方式,提高标准化资产产品的收益率,增强产品竞争力;二是做好信托本源业务-服务信托业务,结合自身资源禀赋优势,在资产证券化、家族信托等服务信托领域加强业务布局,提高竞争力。

房地产信托风光不再

据公开资料不完全统计,3月房地产类信托募集资金424.62亿元,环比增加50.77%。房地产类信托在3月募集规模大幅回升,但与去年同期相比,已经下滑超过20%。

另外中国信登数据显示,投向房地产的信托资金规模由1月份的1862.25亿元降至3月份的464.68亿元,房地产信托收紧趋势明显。

喻智分析指出,房地产信托下行的压力主要源自两方面:一方面受监管政策的影响,融资类业务压降和规模控制直接影响房地产信托业务;另一方面,房地产市场的风险上升,多家房企被曝出财务危机,加上合规要求,市场上可投资产越发稀缺。

据券商中国记者了解,有地方监管部门近期发布《关于辖内信托公司做好2021年“两项业务”压降及风险资产处置相关工作的通知》(下称《通知》),对是否是信托投资项目分类进行严格划分。

按照上述《通知》,不是投资类项目的内容包括:债权投资;应收账款投资;各类资产收(受)益权投资;附加回购、收益补偿、流动性支持等担保安排或条件严苛对赌协议的股权(含收益权)投资;对单个信托项目定向发行的私募债投资;期限较短、限制跳息次数或通过跳升利率过高等条件的永续债投资等。

据公开资料不完全统计,2月投向房企永续债的集合信托产品成立24款,募集规模10.54亿元;股权投资类的产品成立76款,募集规模95.84亿元。时至3月,投向房企永续债的集合信托产品成立34款,募集规模9.89亿元,环比下滑6.13%;股权投资类的产品成立134款,募集规模150.05亿元,环比增加56.56%。

分析人士称,近期监管层打假“投资类”信托产品,对永续债形式的房地产信托产品产生不利影响,其募集规模逆势下滑;股权投资类产品或许成为目前最为“合规”的房地产信托产品。